1991年に始まった、サムスンのLCD事業が2021年に中止される。サムスンのLCD事業が30年という寿命を最後に完全にドアを閉める。サムスンは、LCD事業の限界を10年前にすでに予見して10世代の投資は停止した。代わりに、サムスン電子のLCD事業を分離してサムスンSDIのOLEDと合わせ、サムスンディスプレイを設立し、新しいディスプレイ時代を準備してきた。

サムスンがLCD事業を手離すのは二つの理由ある。第一は、中国のLCD過剰投資による収益性の悪化であり、第二は付加価値の高い新規事業に転換だ。

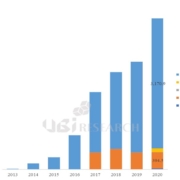

現代の情報化社会では、ディスプレイは必要不可欠な製品であるため、使用用途の増加に応じて、世界的に需要は徐々に増えている。また、情報量の増加により表現するデータが多くなって、ディスプレイサイズも大きくてならなければならない。これらの二つの要素によって、ディスプレイ産業は引き続き成長する動力を持っている。しかし、中国のLCD投資は、この二つの要素をはるかに超える大量の投資を長年にわたって継続している。これらの影響で、日本のLCD事業は、シャープとJDI2社のみ残っており、韓国のLCD事業も赤字のために事業を整理しなければならする時点に到達した。

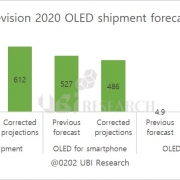

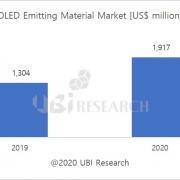

サムスンディスプレイとLGディスプレーは、中国LCD企業のパネル低価格攻勢に対応するため、OLED事業を拡大して、ブランド力の高いセットメーカーが好む最高の画質を持つOLED生産に集中してきた。サムスンディスプレイは2019年スマートフォン用ディスプレイ事業ではすでに253億ドル規模の市場を確保し、LGディスプレイは、TV用OLED市場で昨年22億ドルの売上高を確保した。

サムスンディスプレイはOLED事業では強力な売上高と営業利益を享受してきたが、LCD事業は長年の赤字に悩まされてきた。サムスンディスプレイは、TV用LCDを中心にモニター用LCDを販売しているが、QD-OLEDとしてすべて置き換えることができる最適なソリューションを確保した。

サムスンディスプレイが今年から投資を開始したQD-OLED生産は8.5世代の装置を使用する。現在、サムスンディスプレイが湯井に保有している工場が8.5世代LCDラインであるため、OLED生産ラインの構築にコストを削減することができるからである。サムスンディスプレイは来年からこの工場で8K 65インチQD-OLEDパネルを生産する予定である。同時に32インチ4Kモニター用QD-OLEDも生産する。既存のサムスンディスプレイが持っていたTVやモニター用パネル事業を維持し、高価な製品の販売として収益性を確保することができる。

サムスンディスプレイは、従来の8.5世代LCD工場にQD-OLED 30Kの投資を開始したが、計画投資は合計120Kである。残りの投資規模は90Kである。サムスンディスプレイの追加投資は、来年から始まったQD-OLED生産状況に応じて規模とタイミングに変化があると予想される。生産初期から60%以上の収率が確保されれば、来年に残り90Kがすべて投資されることができる。最も望ましいのタイミングである。 LCD技術者を退社させずに活用することができる。このような状況に備えるためには、2021年上半期までLCDラインをすべて撤去しなければならない。その次のシナリオでは、QD-OLED収率が60%以下の場合である。一般的に、収率が低いと工場をフル稼働することができないため、エンジニアが多く必要としない。 歩留まり確保した後に追加の投資が適切であるため、投資を分離して、30〜60K投資し、後で残りの規模を投資する方式である。

来年にどのような状況が展開されるかわからないが、サムスンディスプレイは将来事業を確保するために一歩一歩着実に歩みを踏み出している。